加拿大随着抵押贷款利率上升,在大流行期间出现不可持续的增长之后,房地产市场正如预期的那样回落。2022加拿大银行贷款利率如何变化,买房者如何选择,先看这一篇。

2022加拿大银行贷款利率

1.现在银行贷款利率是多少

根据加拿大银行提供的最新信息,个人贷款计划的平均利率为 7.47%。 然而,这结合了固定利率和浮动利率,并且没有区分有抵押贷款(包括汽车贷款)和无抵押贷款。 一旦考虑到你的个人变量,你最终可能会支付超过平均水平的费用。

截至 2022 年 9 月 8 日,加拿大央行今年已加息 5 次,这也拉高了加拿大的个人贷款利率。

现在加拿大的个人贷款利率从 5.45% 到 47% 不等。你获得的费率将取决于以下因素:

- 信用评分。你需要近乎完美的信用才有资格获得最低的广告费率。

- 收入。贷方将检查你是否有足够的定期现金流来轻松支付每月还款。

- 债务。最低利率适用于债务收入比 (DTI) 低于 20% 的借款人。

- 抵押品。确保你的贷款安全可以降低贷方的风险并降低你的利率。

- 贷款金额和期限。一些贷方可能会提供不同的利率,具体取决于你要借多少以及需要偿还多长时间。

- 贷方类型。你选择的贷方类型通常会影响你在加拿大的个人贷款利率。与私人在线贷方相比,金融机构的 APR 范围更具竞争力。

- 利率类型。银行、信用合作社和在线贷方提供固定利率。信用合作社和银行是浮动利率的主要提供者。可变利率通常具有较低的起始利率;但是,加拿大央行未来有可能进一步加息,所以如果你现在选择浮动利率,请为你的加息做好准备。

如果最近有想要贷款的小伙伴,记得在申请之前确保你的财务状况良好并比较多家贷方的报价,你可以找到加拿大个人贷款的最佳利率。 要获得低息贷款的资格,你需要良好的信用评分、可靠的按时还款历史(尤其是最近),并且你的每月债务还款额应低于每月收入的 20%。

2.加拿大贷款利率走势

加拿大的个人贷款利率因信用评分、收入、当前债务、贷方类型、贷款金额、贷款期限和抵押品等许多因素而异。下面的这家信用分数的对照表,方便你了解个人费率如何随你的信用评分波动。 请记住,这些利率仅用于说明目的,你的个人贷款利率将取决于你的信用评分以外的其他因素。

然而不幸的是,专家预计 2022 年抵押贷款利率将进一步上升,但从长期来看,正常利率可能会降低。市场对加拿大房贷利率预测(截至2022年9月19日)的共识是央行将房贷利率再上调0.75%,至2022年的4.00%高位,2023年有进一步上调的可能,前提是如果通胀率不会下降不到 4%。

- 当前银行提供的贷款利率:

- 加拿大央行基本利率

加拿大房屋贷款利率2022

截至 2022 年 9 月,市场对加拿大抵押贷款利率预测的共识是,央行将 2022 年抵押贷款利率再上调 0.75%,从 3.25% 至 4.00% 的高位。

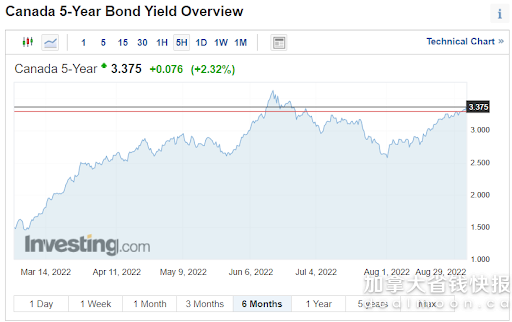

加拿大债券本质上是一种向投资者支付回报的政府债务证券。基于“百分比”的回报被称为“收益率”,它被认为是最安全的投资之一,因为政府必须破产才能不向投资者付款。

从 2022 年 4 月的 CIBC 资本市场预测来看,我们在下方看到了该预测的摘要,但是,我们预计央行利率峰值会更高:

虽然确切的日期和具体数字可能会在一定程度上有所不同,但需要注意的主要是利率和债券收益率到 2023 年会上升,但到 2023 年底和 2024 年,债券收益率预计会下降,促使加拿大央行下调利率。

大局观是中央银行正在暂停经济放缓和控制通胀。这意味着 2022 年现在的抵押贷款利率会更高。但最终,无论是一年、两年还是三年,他们都会再次开始降低利率以刺激经济,这意味着更低的抵押贷款利率。加拿大央行预计,通胀要到 2024 年初才会消退,利率才会下降。然而,与债券收益率相关的固定抵押贷款利率可能会更快开始下降,如果经济放缓速度快于预期,我们可能会看到央行在 2023 年降低利率。

1.固定利率房屋贷款

传统或传统的想法是 5 年利率是更安全的赌注。然而,从“利率钟形曲线”的角度分析,如果你锁定较高利率的时间过长,利率下降,那么这实际上是支付过多的风险。

因此,2-3 年的固定利率可以让你更好地在 2-3 年内更新到较低的固定利率。虽然到 2022 年底和 2023 年利率可能会保持在高位,但在 2023 年晚些时候或到 2024 年,固定利率可能会开始下降,因为预期央行会降息以刺激经济。如果固定利率保持较高水平的时间超过预期,随着市场继续调整,可以考虑续订 1 年的固定期限。

加拿大最常见的抵押贷款期限是 5 年。 该期限是你承诺使用固定利率的时间。 5 年后,你的抵押贷款将“重置”为当前的市场利率。 这意味着你的每月抵押贷款付款可能会上升或下降,具体取决于利率。

但是,你可以获得 1 到 10 年的期限。 通常,人们选择 3 年或 10 年期的固定利率抵押贷款。 3 年期固定利率抵押贷款是一个较短的承诺,而 10 年期固定利率抵押贷款提供了更多的稳定性,但利率更高。

2.浮动利率房屋贷款

如果你决定采用浮动利率抵押贷款,利用较低利率和降低风险的最佳方法是将你的还款额提高到你将支付的 5 年期固定利率抵押贷款。

例如,假设 5 年期固定利率抵押贷款的假设每月还款计算为 2000 加币,浮动利率抵押贷款的每月还款计算为 1750 加币。该策略是使用抵押贷款预付款,将你的可变利率抵押贷款付款增加到每月 2000 加币。换句话说,你现在每月额外支付 250 加币的纯本金,用于抵押贷款,而利率很低。

只要定期浮动利率付款低于你的固定利率付款,你就可以提前偿还抵押贷款并节省利息。然后在某个时候,一旦你的浮动利率等于你的固定利率,如果你希望获得额外的现金流,你可以决定取消预付款。

这里的主要思想是你使用较低的浮动利率来节省利息成本。然后可能会有一年左右的时间,浮动利率更接近于 5 年期固定利率,或者最终可能高于新的固定利率,因为债券收益率在预期利率最终下降的情况下会恢复(正如我们所见,固定利率与加拿大债券收益率定价挂钩)。然后一旦中央银行开始实际降低利率,浮动利率持有者将再次获利。

- 什么是开放式抵押贷款?

开放式抵押贷款的定义非常简单:整个抵押贷款余额可以随时部分或全部还清,合同可以再融资或重新谈判而不会受到处罚。这就是开放式抵押贷款如此吸引人的原因——你可以提前还清或转换为另一个期限而无需支付预付款。

开放式抵押贷款期限通常较短,在六个月到五年之间。开放式抵押贷款在加拿大不太常见,但如果你想偏离典型的长期还款计划并提前还清抵押贷款,它们是一种选择。

灵活性的权衡是开放式抵押贷款的利率高于封闭式抵押贷款利率。使用开放式抵押贷款,你最终可能会支付最优惠利率和大量溢价。

- 什么是封闭式抵押贷款?

封闭式抵押贷款几乎与开放式抵押贷款相反。封闭式抵押贷款对借款人有更多的限制和有限的灵活性:你不能提前还清贷款、再融资或重新谈判条款而不招致罚款。然而,封闭式抵押贷款的利率往往低于开放式抵押贷款的利率。

一些封闭式抵押贷款确实提供提前还款特权。提前还款特权允许你将每月还款额增加一定百分比,或每年一次性支付高达抵押贷款余额的百分比。每个贷方都有自己的预付款条款。

封闭式抵押贷款是加拿大更受欢迎的选择,因为大多数人不打算在短期内还清抵押贷款。封闭式抵押贷款期限的长度从六个月到十年不等。

- 封闭式抵押贷款提前还款罚款

封闭式抵押贷款的提前还款罚款(也称为违约金)取决于你的利率是固定的还是可变的。

对于浮动利率抵押贷款,罚款通常是三个月的利息。对于固定利率抵押贷款,违约金是三个月的利息或利率差 (IRD),以较大者为准。

- 开放式VS封闭式浮动利率抵押贷款

封闭式抵押贷款利率与开放式抵押贷款利率之间也存在一些差异,具体取决于利率本身是固定的还是可变的。可变封闭式抵押贷款与可变开放式抵押贷款之间的主要区别在于,可变利率可以根据市场条件而变化,但固定利率在整个抵押贷款期限内保持不变。

开放式抵押贷款使你可以灵活地增加或额外的抵押贷款付款,提前全额还清抵押贷款,以及再融资或重新谈判你的合同。浮动利率也很灵活,但方式不同——如果你的银行提高或降低其最优惠贷款利率,你的利率可能会上升或下降。虽然浮动利率往往低于固定利率,但公开抵押贷款利率通常较高,以补偿贷方增加的灵活性。但如果利率开始上涨,开放式抵押贷款允许你随时切换到固定利率。

浮动利率可能会发生变化,但封闭式抵押贷款的还款条款是一成不变的。对于这种类型的抵押贷款,重要的是要知道你可以选择哪些预付款项,以及如果你搬到新家是否可以转移你的抵押贷款。大多数浮动利率抵押贷款允许你违反合同,并处以对剩余抵押贷款余额的三个月利息的罚款。

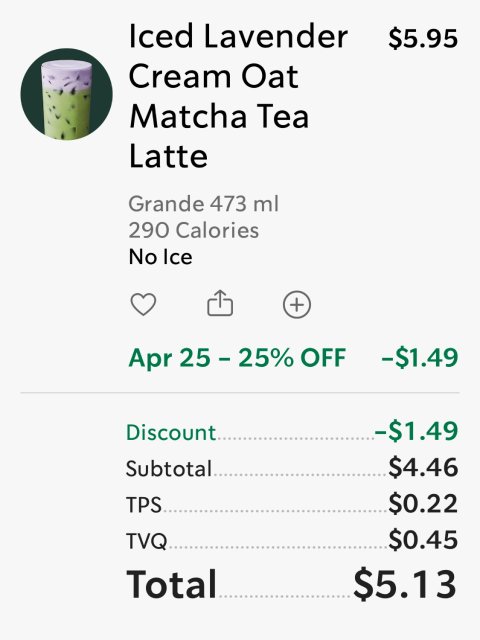

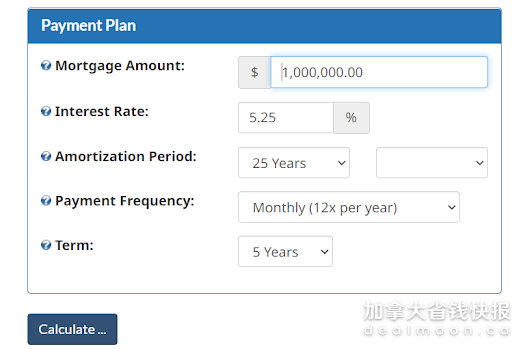

3.加拿大房贷计算

还没有买房的小伙伴们是不是好奇自己每个月的房贷到底要还多少钱?

加拿大政府比你还贴心,已经给你弄好了房贷计算器,你只需要登录加拿大政府网站,把自己的贷款额度,当前的利率输入进去之后,就能知道自己每个月需要还款多少了。基本上按照当前的浮动利率,25年期100万的贷款额度,每个月需要还银行6000块钱,这基本就意味着,全家得不吃不喝光是还房贷就得还6000块钱每个月出去,那就相当于税前年收入得10W+CAD才能还得起1M的房贷。算了,按照多伦多现在442独立屋的价格,小编这边建议直接润阿尔伯塔省呢~

按揭摘要

在 25 年的摊销期内,你将:

- 每月支付 300 次(每年 12 次),金额为 5,959.18 加币。

- 已支付本金 1,000,000.00 加币,利息 787,754.05 加币,总计 1,787,754.05 加币。

在 5 年的任期内,你将:

- 每月支付 60 次(每年 12 次),金额为 5,959.18 加币。

- 已支付本金 111,486.24 加币,利息 246,064.58 加币,共计 357,550.82 加币。

在你的 5 年任期结束时,你将:

- 余额为 888,513.76 加币。

加拿大贷款机构

1.A类贷款机构

A Lenders,也被称为“主要”抵押贷款人,包括加拿大六大银行(CIBC、TD、Scotiabank、National Bank、BMO、RBC)和少数其他能够提供最佳抵押贷款利率的贷款人。一般来说,这些贷方将有最严格的贷款要求,因为他们正在寻找代表最低风险水平和最高财务稳定性(因此更好的利率和条款)的申请人。

从技术上讲,A Lenders 包括受联邦监管的特许银行、受省级监管的信用合作社以及少数其他机构(如我们)。 A-Lenders 有严格的贷款准则,通常只向信用和就业历史良好、收入稳定和债务收入比低的借款人提供贷款。要获得 A Lender 的抵押贷款批准,你通常还需要能够通过抵押贷款压力测试。虽然获得 A Lender 或优质抵押贷款的资格更加困难,但如果你符合资格,你也可以期望获得最优惠的抵押贷款利率。

申请A类房贷需要满足下列基本条件:

- 在加拿大有稳定的收入;

- 达到最低信用分数;

在A类贷款中,分摊期一般为25年或30年,购买自住房的最低首付比例为5%;购买出租房的最低首付比例为20%或者是收入的5-6倍,若首付比例高于5%而低于20%,贷款申请人需要购买贷款违约保险(Mortgage Default Insurance)。但是按照现在的高利率情况,5-6倍收入审批贷款不再符合当下行情,我们了解到的是,基本上按照收入贷款最多审批收入的4倍,有的甚至只给3-3.5倍,并且银行会压低房产的评估价格,所以在这里,小编建议所有买房的小伙伴一定要拿到银行的Pre-approval letter,或者是在买房的offer里加上mortgage的condition,或者留足充分的资金以预防万一!

以下是加拿大最受欢迎的 A Lenders 的一些示例。它们包括各种受监管的特许银行和信用合作社。

- CIBC

- TD

- Scotiabank

- National Bank

- BMO

- RBC

- nesto

- ATB Financial

- Canadian Western Bank

- HSBC

- Vancity

- Coast Capital Savings Credit Union

2.类贷款机构

许多拥有良好信用记录和稳定收入的加拿大人仍然发现自己无法从 A-Lender 获得贷款。在这种情况下,潜在购房者可能会获得 B-Lender 的抵押贷款。 B-Lenders 不像 A-Lenders 那样受到严格监管,但在获得抵押贷款批准时,它们通常具有更大的灵活性。它们可以包括不同类型的贷方,例如单线贷方或家庭信托。

申请B类房贷需要满足下列基本条件:

- 申请人收入稳定,但信用分数不够;

- 申请人有足够收入,但是个人报税不足的自雇人士。

B类贷款对申请人的信用分数、收入要求都更宽松,也更容易申请到更多贷款。

申请B类贷款的最低首付比例为20%,分摊期可以延伸为30年,但是,这就必须要求贷款申请人需要贷款违约保险(Mortgage Default Insurance)来以防还款意外发生,而B类贷款的利率相比较A类贷款,会高出不少。

以下是加拿大一些知名 B-Lenders 的一些示例。

- MCAP

- First National

- RFA

- Merix Financial

- Radius Financial

- CMLS

- Home Trust

3.C类贷款机构

加拿大大型银行和其他 A-Lenders 提供的传统抵押贷款有特定的准则才能获得资格。另类抵押贷款机构的贷款标准与大银行不同,当你不符合传统抵押贷款的要求时,它们可以提供一种获得贷款的方式。

这些贷方的例子包括私人抵押贷方、一些信用合作社、单线和“B”贷方以及小型银行。如果抵押贷款申请人无法获得传统贷方的批准,他们通常会选择替代贷方,因为他们对传统贷方无法提供的贷款有特定要求,并且因为替代抵押贷方具有更灵活的批准标准。

申请C类房贷人的基本条件:

- 老移民没有收入,根本无法从银行贷到钱

- 每个月都要还房贷,现金流压力太大,资金周转困难

这些贷款机构会打出这样的广告来吸引贷款人:‘不看收入,不看身份,不还月供,只需要信用分数超过最低信用标准640分,即可申请贷款,彻底解决贷款难题和地产投资的现金流问题’等。但是小编提醒大家的是,这些机构的贷款利率基本只适合短期借贷,比如3-5个月的贷款周期,他们的利率有的高到年化19.99%(加拿大法定最高贷款利率),超过19.99%就是高利贷了!在加拿大是非法的!除此之外,这些贷款,是需要1%的抽成的,这就意味着,不仅你需要缴付高额的利率,还需要给机构抽成,所以如果不是短期内急需用钱的小伙伴,还是谨慎这些贷款吧~

私人抵押贷款人

私人抵押贷款人是私人借贷的个人或企业,为批准程序和抵押本身设定自己的条款和条件。私人贷款人有不同的形式,可以是朋友、家人,也可以是专门从事私人贷款的企业或经营者。私人抵押贷款人可以设定自己的条款和利率,因为它们的监管方式与其他银行和金融机构不同。

与私人贷方合作可能有好处,例如在审批过程中获得灵活性,但他们也可以收取更高的利率,并且可能有独特的贷款条款,因为他们的监管方式与其他银行不同贷方。 2021 年初,私人贷方占加拿大所有抵押贷款的近 8%,考虑到加拿大抵押贷款市场的总价值,这一数字非常重要。

一些私人贷方的例子包括:

- Individual private lenders

- Prudent Financial

- Canadalend.com

- Alpine Credits

- Clover Mortgage

- Calvert Home Mortgage

- Guardian Financing

- Trillium

- Sun Mortgage Corporation

- Threshold Mortgage Corporation

Monoline单线贷方

Monoline 单线贷方的存在仅是为了提供贷款解决方案(因此称为单线或“单线”)。他们通常不是银行,因为他们没有典型的存款账户或分支机构。 Monoline贷方专门为借款人提供资金。 Monoline 贷方包括上市公司、抵押投资公司 (MIC) 和非上市公司。

Monoline 贷方提供与 A-Lenders 相当的利率,但是,贷方和解决方案都不同。虽然这一类别中的一些贷方可以提供有竞争力的利率,但应该注意的是,利率并不是选择抵押贷款的唯一因素。 Monoline贷方将设置自己的批准标准,值得仔细研究贷款的条款和条件。你可以直接与一些单一贷款机构合作,也可以通过合格的抵押贷款经纪人。

加拿大单一贷款人的一些例子包括:

- Atrium MIC

- Brookstreet MIC

- CMLS

- First National

- Fisgard

- Magenta

- Merix Financial

- Radius Financial

- Royal Canadian MIC

- XMC Mortgage Corporation

信用社

加拿大银行和信用合作社之间的主要区别之一是后者是会员所有的。信用合作社成员本质上是其信用合作社的部分所有者,信用合作社的存在主要是为其成员服务。信用合作社是非营利组织,这意味着他们所赚取的任何利润要么作为股息提供给会员,要么重新投资于工会,要么投资于当地社区。

在加拿大,信用合作社通常由省政府监管,但在 2012 年,加拿大政府出台了立法,允许信用合作社接受联邦监管。例如,Vancity 就包含在此联邦信用合作社 (FCU) 列表中。信用合作社在加拿大西部和魁北克特别受欢迎,尽管它们遍布全国。

信用合作社的规模各不相同,但加拿大最大的信用合作社(截至 2021 年底):

- Vancity

- Meridian Credit Union

- Coast Capital Savings Federal Credit Union

- Servus Credit Union

- First West Credit

- Desjardins Ontario Credit Union

- Steinbach Credit Union

- Affinity Credit Union

- Prospera Credit Union

- Conexus Credit Union

小型银行贷款人

加拿大的所有银行均受《银行法》(1991 年)特许和监管。 Equitable Bank、ICICI Bank 和 Canadian Western Bank 等较小的银行受联邦监管,但资产规模和客户群比 RBC 和 TD 等五大银行要小。虽然加拿大的小型银行通常遍布全国,但许多银行在某些司法管辖区的足迹更大,例如 Laurentian 银行(魁北克)和加拿大西部银行(萨斯喀彻温省)。

根据金融机构监督办公室的数据,截至 2014 年,加拿大有 82 家联邦监管银行,其中包括 35 家国内银行。以下是 2022 年加拿大最受欢迎的提供抵押贷款产品的小型银行:

- B2B Bank

- Canadian Western

- Concentra

- Duo Bank

- Equitable Bank

- First Nations Bank of Canada

- ICICI

- Laurentian Bank

- Manulife

- Tangerine Bank

- VersaBank

小编提示

如果你正在加拿大寻找抵押贷款,以下是你在选择贷方之前需要考虑的关键点:

- 利率

你能够获得批准的利率是多少?显然,你希望以较低的利率为目标,因为抵押贷款通常持续多年,即使百分比的微小差异也可以在你的贷款期限内为你节省数千加币。

- 每月还款

除利率外,这是选择贷方时要考虑的最重要因素之一。确保你每个月都能轻松地偿还抵押贷款,即使利率会增加,这是选择抵押贷款的重要部分。一旦你被锁定,你必须偿还贷款,否则你将面临抵押贷款违约的风险。查看我们的按揭还款计算器,了解你每月的按揭还款金额。

- 提供的抵押贷款类型

你正在寻找什么样的抵押贷款,你的贷方是否提供这种抵押贷款?在获得批准之前,传统的抵押贷款需要你的贷方进行大量审查,但是,有许多替代贷方提供不同类型的抵押解决方案。

- 条款和条件

对于你选择的抵押贷款,每个贷方都有自己的条款和条件。虽然其中许多将与 A 贷款人和大银行相当一致,但小型银行和替代贷款人将有自己的细则,值得确保你确切了解贷款规则。例如,如果你错过付款会怎样?你的抵押贷款是否有任何灵活性,可以在以后合并其他债务以进行合并?如果你想为抵押贷款再融资或进行第二次抵押贷款,会发生什么?与你的贷方或经纪人讨论这些问题,或立即与内斯托专业人士交谈。

- 预付罚款

提前还款罚款是与提前还清抵押贷款或在抵押贷款到期之前解除抵押贷款相关的费用。这些可能会非常昂贵,因此与你的贷方讨论他们的政策是提前支付或在到期前打破你的抵押贷款期限是很重要的。

封面来自luft financial,版权属于原作者。

君君提示:你也可以写原创长文章,点此查看详情 >>

本文著作权归作者本人和加拿大省钱快报共同所有,未经许可不得转载。长文章仅代表作者看法,如有更多内容分享或是对文中观点有不同见解,省钱快报欢迎您的投稿。